「ペアローン」とは?メリット・デメリットや夫婦で組む住宅ローンのおすすめ方法をプロが解説!#暮らしさがし2

住宅ローンを検討する際に、選択肢のひとつに入れられている方も多い「ペアローン」。どのようなメリットがあり、どのようなデメリットがあるのかについて詳しく解説します!

住宅ローンの選び方の関連記事はこちら

初心者でもわかる!住宅ローンの選び方|銀行や金融機関・金利など、選ぶ基準やポイントをチェック

ペアローンとはなにか?

ペアローンとは、1つの物件に対し、 ご家族がそれぞれ別々のローンを組めるというもの。ご夫婦、もしくは親と子などです。今回はご夫婦を前提で話をしていきます。

旦那さんの組んだローンには、奥さんが連帯保証人に、奥さんが組んだローンには、旦那さんが連帯保証人になります。ペアになるお二人とも共働きなどで収入があり、住宅ローンを組める方であることが前提となるローンです。

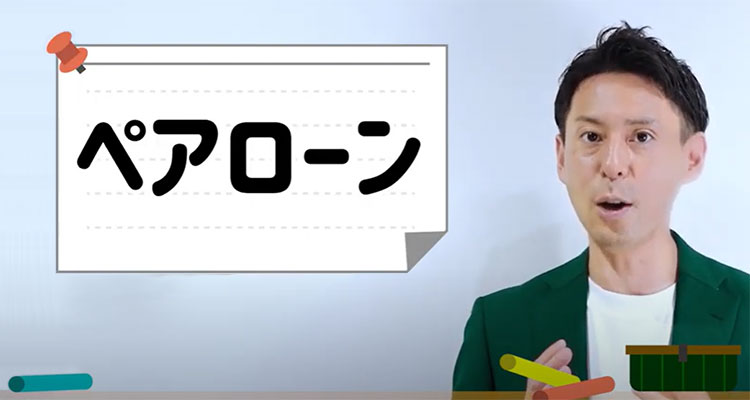

夫婦でペアローンを組んだ場合

例えば5,000万円の物件をご主人が3,000万円、奥様が2,000万円の住宅ローンで組む、というイメージです。別々の家を買う、という意味ではありません。

住宅ローンを夫婦でペアローンにした場合のメリットは2つ!

夫婦で住宅ローンをペアローンにした場合の大きなメリットは2つあり、「借入可能額」と「住宅ローン控除額」の増加です。

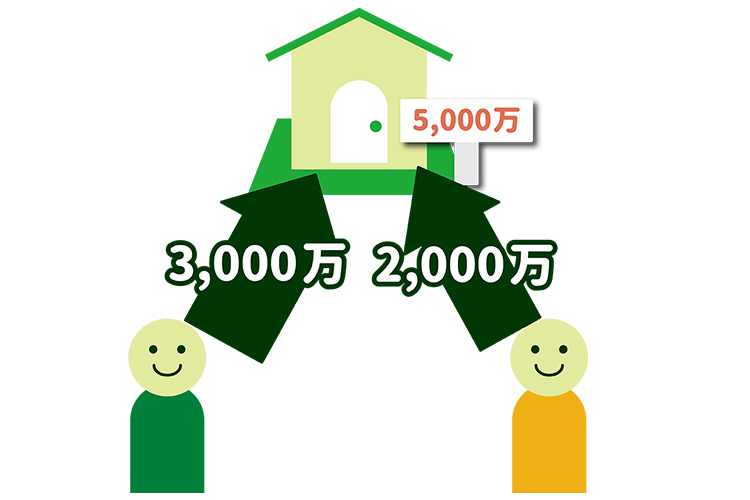

ペアローンのメリット1|「借入可能額」の増加

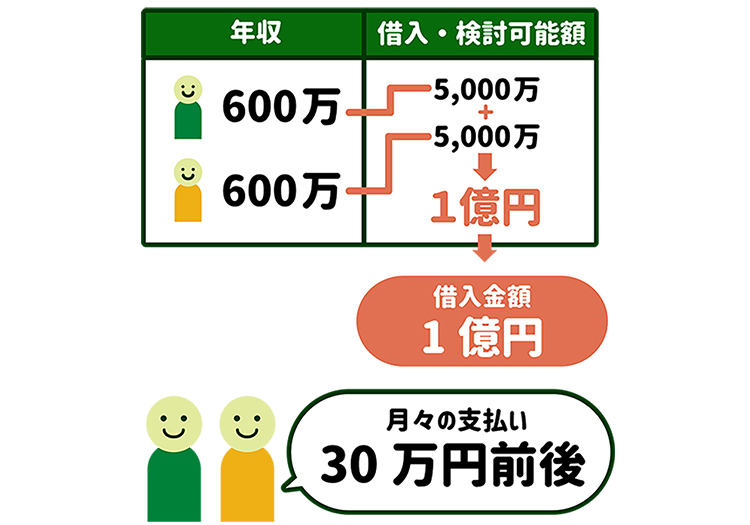

1つ目は、「借入可能額」の増加です。借入可能額については、別々のローンとして扱われるので、一人で組もうと考えたときよりも、借入可能額を単純に増やすことができます。住宅を購入する際に、ローンを多く設定したい場合にはありがたい制度です。

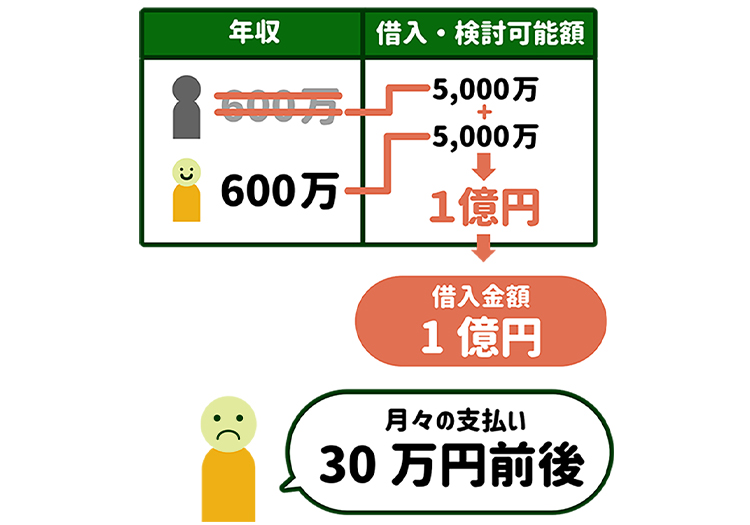

例えば、ご主人の年収が600万円で5,000万円の借り入れが可能だとした場合、検討物件は5,000万円まで、となりますが、奥様の年収も600万円で5,000万円借入可能だとすると、世帯として検討可能額という意味では1億円まで伸びるんですね!衝撃ですよね…。まぁこれをそのまま借りるのはおすすめしないのですが、その点はあとで説明します。

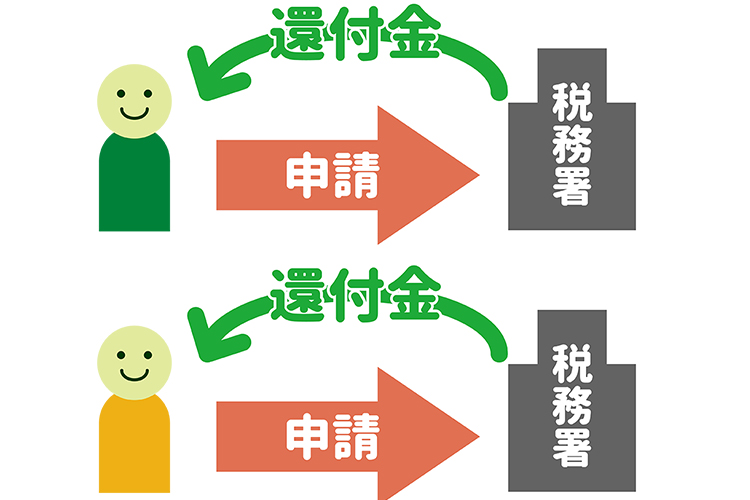

ペアローンのメリット2|「住宅ローン控除」の増加

2つ目は、「住宅ローン控除」の増加です。住宅ローン控除は、住宅ローン借り入れ者本人に対する還付です。つまりペアローンの場合は、二人が借り入れ者本人になっていますので、それぞれが申請をすれば、還付金がその分戻ってきます!

関連記事はこちらから

- 住宅ローン控除で、実際にいくら戻るか計算!ペアローン・単独ローンをそれぞれシミュレーション

- 【初年度】住宅ローン控除の確定申告の方法|必要書類と準備はいつから&いつもらえる(戻る)かをチェック!

- 「ふるさと納税」と「住宅ローン控除」は併用して減税できる!失敗しないための申請のコツや注意点

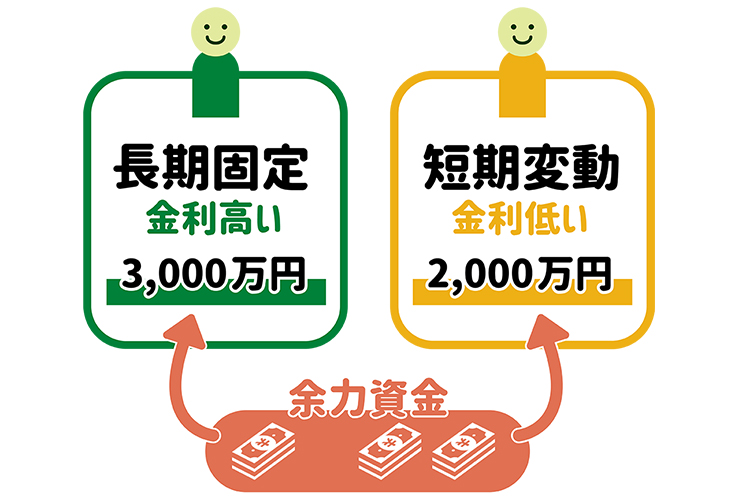

ペアローンは「返済計画を調整できる」というメリットも

例えば、金利の高いローンと低いローン、いわゆる変動型のものと長期固定型のものなどを別々に契約して、短期間で変動型のローンを返済してしまおう、とか、金利が高い長期の方をどんどん繰り上げ返済で減らしていこう、などご家族ごとの意向に合わせて返済していくことも理論上は可能です。収入状況や余力などに応じてプランを変えられる点はありがたい制度ですね!

住宅ローンの金利の関連記事はこちら

住宅ローンを夫婦でペアローンにした場合のデメリットも知ろう!

ペアローンを利用することで、借入金を増やしたり、返済計画を調整したり、還付金が戻って来たりとメリットが多いように思えますが、以下のようなデメリットもあります。デメリットをよく知っておかないと、「ペアローンを組むべきじゃなかった…」と後悔してしまうこともあるので、ぜひ知っておきましょう。

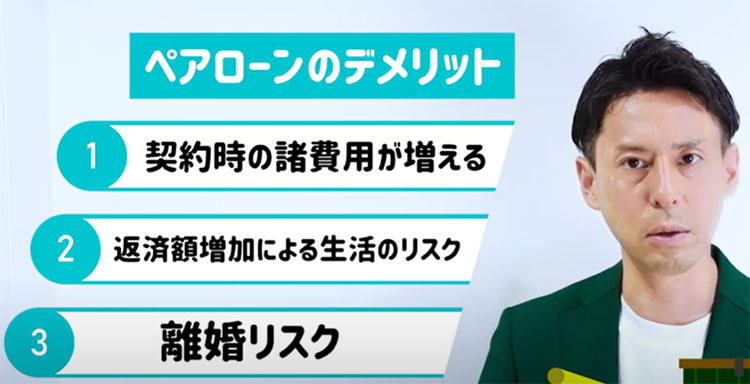

ペアローンの3つのデメリット

・契約時の諸費用が増える

・返済額増加による生活のリスク

・離婚リスク

ペアローンのデメリット1|手数料など契約時の諸費用が増える

ペアローンは別々の契約になるので、まとめて手続きをすることはできません。ローンの手続きに必要な諸経費は、もちろん二人分かかります。そのため、手数料などの諸費用が通常よりも余分に必要になることを覚えておきましょう。

ペアローンのデメリット2|返済額増加による生活のリスクがある

2つ目は、返済額増加によるリスクです。借入額が増やせるということは、返済額も増えることになります。返済額が世帯年収の中で大きな負担になり、返済が難しくなってしまうことも。

先程の例で出したように、ご夫婦それぞれが年収600万円で、それぞれ5,000万円、合わせて1億円の借入をした場合だと月々の返済額は30万円前後になるので、かなり家計を圧迫するイメージになります。

ずっと働き続けることができるかどうか

さらに気をつけなければいけないことが、将来に渡ってずっと働き続けることが可能かどうかです。もし将来的にどちらかが働けなくなってしまった場合、今回のケースでいうと、世帯年収600万円に下がってしまった状態で月々30万円を支払っていくような状態になるということです。考えただけでもゾッとしますね。

あとは万が一どちらかが亡くなってしまった場合、団体信用生命保険の適応があれば、一方のローンは残債がなくなりますが、自分の契約したローンが残ってしまうことも頭の片隅に残しておく必要があります。

通称「団信」とも呼ばれる団体信用生命保険の関連記事はこちら

- 加入が義務?! 住宅ローンを組むときの「団体信用生命保険(通称:団信)」ってどんな仕組み?

- 団体信用生命保険(団信)の保険料は金利に含まれる?!「健康状態の告知」事項もチェック!

- 【動画付き】「団体信用生命保険(団信)」に入れない病気やケースはあるの?入れなかった時の対策も

ペアローンのデメリット3|離婚のリスク

「新居を買おう!」と、前向きで明るい気持ちのときにはなかなか気にしない部分ですが、現実的な話として、将来もし離婚をした場合、どちらかがその家に継続して住むのか、どちらかが残り、出ていく方は住んでいない家に対してローン返済をし続けるのかというような、かなりややこしい状況になります。その場合、売却をして現金化することでローンを精算する、という対処をするケースが多いのが現状です。

ただし、売却金額が残債額を超えていない場合、手出しでローン返済をする必要も出てくるので覚えておきましょう。結局は家庭の事情によって変わってくる部分だと思います。

実際のペアローンを組んでいる割合は?殖産ベストで家を購入したお客様に聞きました!

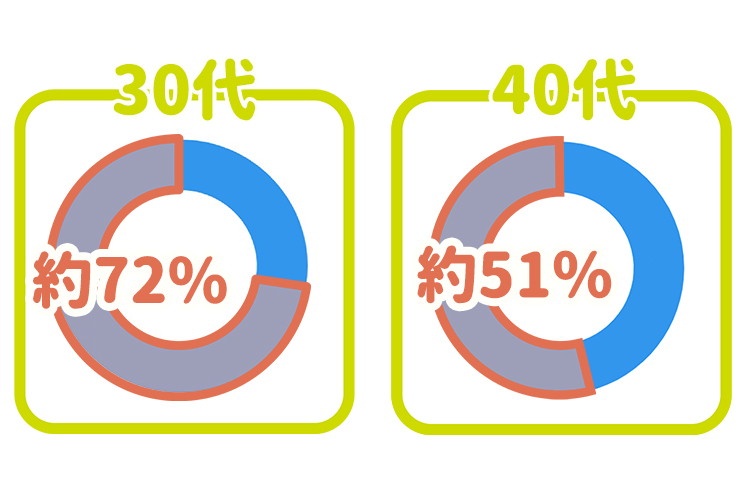

参考までに、殖産ベストで家を購入したお客様がペアローンを組んだ割合をご紹介します!以前の集計ですが、当社で不動産購入をしたお客様のペアローンの利用率です。30代が72%。40代が51%。意外と多いな、という感じがしますよね。

30~40代の住宅ローン事情の関連記事はこちらから!

破綻をしないために!ペアローンの組み方例は3つ

当社で物件を購入されたご夫婦がペアローンを組む場合、前述で例として挙げた「それぞれの年収が600万円ずつで、世帯年収1,200万円のご家庭が1億の物件を買っている」というケースは稀、という印象です。

お勤め先の状況や昇給具合、将来設計など、家庭の事情は千差万別なので、一口にこの方法がおすすめ!とは言えませんが、実際にお客様がされている物件購入金額の相場や、返済の方法のおすすめの一例を紹介します。

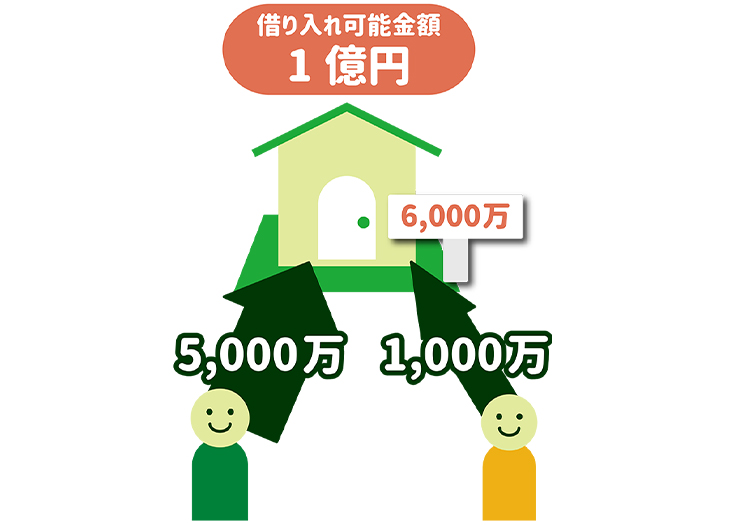

ペアローンの組み方例1|片方のローンを繰り上げ返済

物件自体は堅実に6,000~7,000万円程度に抑え、ご主人様側を5,000万円フルで組んで、奥様側を1,000~2,000万円のようなバランスで組みます。余力がある時に奥様側から繰上返済をしていったり、お子様の成長に合わせたり、ご家庭の事情に合わせたりしながら、何かあったときにはリタイア可能な状態を作っていく方法です。

ペアローンの組み方例2|住宅ローン控除をフルで受け取る

自己資金にもし余裕があっても、借りられるなら借入をして、住宅ローン控除を二人でフルで受け取るという方法です。

ペアローンの組み方例3|自己資金で片方を一括返済

今後もし何かがあった場合、返済をしていくリスクが出るかもという場合は、プールしていた自己資金で奥様側は一括返済をしてしまう方法もあります。

わかりやすい!「ペアローン」についての解説を動画で見よう

「ペアローン」について解説した不動産のプロは、この人!

- 殖産ベス株式会社

- 矢島 大

- 知っておくだけで不動産ご購入時に役立つ、プロによる不動産基礎用語の解説をしています。不動産購入に必要な知識を中心に、この城西地域にスポットライトを当て、後悔のないマイホーム探しをサポートいたします!

※本サイトに掲載している記事内容は、あくまでも目安としての情報です。条件や背景は一人ひとり異なりますので、参考程度にしてください。

※本サイトの情報の不完全性や不正確性等に起因して発生する紛争や損害、また外部リンク先サイトの内容についても、当サイト運営会社・執筆者は一切の責任を負いません。