「固都税(ことぜい)」=固定資産税・都市計画税ってどのくらいかかる?

戸建を購入した場合、マンションと違って管理費や修繕積立金、駐車場代などは原則としてかかりませんが、毎月かかるランニングコストがあります。それが、「固都税(ことぜい)」=固定資産税と都市計画税です。

賃貸に住んでいて、初めて土地付き一軒家の購入を検討している方から必ず出る質問が、「固都税ってどのくらいの負担になるの?」。

例えば、月額13,000円だけの負担だとしても、住宅ローンの終わる35年間支払い続けるとすると、なんと総額540万円に!

この住宅ローンなら払えるから大丈夫♪と家を買ったものの、固都税のことを忘れていた!となると、ライフプランニングが大きく崩れます。どのくらいの固定資産税・都市計画税がかかるのか、しっかりと事前にチェックしておきましょう。

固都税(ことぜい)とは?

不動産業者は、「固定資産税」と「都市計画税」を略して「固都税(ことぜい)」と呼んでいます。固都税はどちらも地方税なので、物件を購入した地域のある市区町村に納付をすることになります。

固都税は「誰」が「いくら」支払うの?計算方法も知っておこう

「誰が」は、土地および建物をその年の1月1日時点で所有している者=「納税義務者」。

「いくら」は、(課税標準額×税率1.4%=固定資産税)+(課税標準額×0.3%=都市計画税)=「納税額」です。

土地の固都税には、課税標準額というダイナミックな軽減措置が!

固都税をややこしくしているのは「課税標準額」ですが、このややこしい「課税標準額」のおかげで、固都税がグッと安くなっているのです。

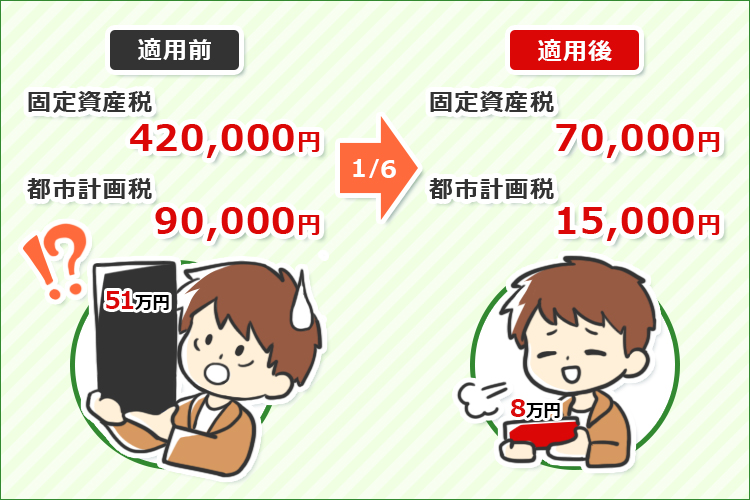

固都税に軽減措置がない場合

固都税は、固定資産評価額(以下「評価額」)× 税率で算出すれば簡単ですが、東京都内の住宅地の場合は評価額が高く、単純に税率をかけてしまうと、一般世帯には重すぎる金額になります。

例えば、評価額が3,000万円の土地の固都税を単純に計算すると、

(3,000万円×1.4%=42万円)+(3,000万円×0.3%=9万円)=51万円に!

土地の固都税だけで毎年こんな金額を払うのは、かなり辛いですよね。

固都税に軽減措置があると、なんと支払う金額は6分の1に軽減

一般的な所得でも無理なく払えるように、課税標準額の負担調整措置の規定が設けられています。

この計算式はすごく複雑なのですが、簡潔にすると、

「200平方メートル以下の土地に居住用の建物が建っていると、課税標準額は評価額の6分の1に軽減される」

という規定です。

例えば、評価額が3,000万円の土地であれば、固定資産税70,000円+都市計画税15,000円の合計81,500円に!

このようにダイナミックに軽減されます。

固定資産評価額って?

課税標準額の根拠となる評価額は、3年に1度、全件評価替えを行い、価格を決定します。この評価替えの年度を基準年度といい、直近では平成30年度がこの基準年度にあたります。ただし、一つの土地を2つに分割した場合など土地の規模や形状が変更された場合などは、その都度評価額の見直しを行います。

固定資産評価額についての詳しい記事はこちら

card:固定資産税評価額とは?土地・建物それぞれの計算方法や目安、調べ方を知ろう!

土地の上に建物がないと軽減税率は受けられない!恐ろしき「更地課税」

忘れてはいけないのが、課税標準額の軽減は住宅用地である、ということ。

1月1日時点で建物が建っている事(登記されていること)が要件です。

1月1日に土地の上に建物がない=更地課税対象に

例えば、住宅用地として11月に古家付きの土地を購入し、12月に解体滅失。翌年1月に着工となった場合は、1月1日時点で更地になっているので、課税標準額の軽減は受けられません。

その場合、建物が建っている状態の6倍近い固定資産税を納税しなければいけないのです。

都税事務所としては、

「更地=土地を持っていても建物を建てる必要性がない人=お金持ち=軽減する必要なし!」

という解釈となるので、こんなことがおこるのですね。

このケースであれば、古屋の解体を1月1日以降にすることで大幅な節税が可能です。更地にする時期や建物が完成する時期もしっかりと考えることをおすすめします。

軽減措置の関連記事はこちら

card:【動画付き】「不動産取得税」とは?軽減措置についても解説します

card:不動産購入時にかかる税金「登録免許税」とは?新築・中古住宅の軽減措置の計算方法なども解説!

建物の評価額

建物は土地と異なり、評価額がそのまま課税標準額となります。とはいえ実際に建築した価格が評価額になるわけではなく、都税事務所の家屋評価担当職員が実際に建物の評価を行います。

私も新居を注文建築で建築したときには、それなりにいろいろこだわり、奮発してぜいたくに建てたつもりです。建物が完成して登記を終えると、すぐに都税事務所から評価の依頼があります。これは評価員が建物の中に立ち入り、設計図書等も提出し、設備のグレードも含め、一件一件リアルに評価をしていきます。

友人知人を新居に招くときは、「どうだ、かっこいいだろ、もっとほめてくれー」と思いますが、家屋評価担当職員が評価に来たときには、「いや、ほんとに最低のけちょんけちょんな評価をしてくれ!」と切に願ったものです(笑)。

建物の固都税は、新築だと3~5年は半額に!

前述の通り、建物は課税標準額という概念はないので、評価額×税率がそのまま固都税となります。

例えば、評価額が600万円の建物だと(600万円×1.4%)+(600万円×0.3%)=10.2万円が税額となります。

ただし、当該建物が新築住宅で、延床50平方メートル以上などの要件を満たす場合は、初年度から3年度分(長期優良住宅などは5年度分)が2分の1に減額されます。

上の例でいえば、当初3年間、建物の固都税は5.1万円になるということですね。

土地と建物の固都税総額の目安

土地の評価額が3,000万円、建物の評価額が600万円で新築だった場合、の目安は以下です。

土地の固都税:81,500円

建物の固都税:51,000円

合計:132,500円

土地の評価額は土地の立地条件と面積によって大きく異なりますし、建物も同様です。自分が購入しようと思っている不動産がどのくらいの固都税になるかは、評価証明さえあればすぐに算出できますので、弊社スタッフまでお気軽にお問い合わせ下さい。

固都税はいつ、どうやって払う?支払い時期と支払い方法

固都税は、1月1日の所有者に納税通知書が届きます。市区町村により多少の前後はありますが、東京都内の場合は例年5~6月です。支払い方法は、年額を一括で支払うか、4回に分割して支払うかを選べるように納付書が同封されています。

年の途中で家を売買した場合は、日割り計算

不動産の売買により年の途中で引渡しを行う場合、都税事務所に納税するのは所有者(売主)なので、売主買主間で日割精算をします。

例えば、6月30日が物件引渡日だとすると、1月1日~6月29日までの分を売主が、6月30日~12月31日までの分を買主が負担します。

固定資産税の支払い方法を詳しく見る

card:固定資産税の支払い方法Q&A|クレジットカードや決済アプリでも支払える?支払いが遅れたらどうなる?

土地や建物を購入する場合は、固都税も資金計画に入れよう!

固都税は不動産を所有している限り、一生払い続けなければならない税金です。「一戸建てはローンさえはらえば大丈夫」ではなく、その負担もしっかりと資金計画にいれて予算の選定をすることをおすすめします。

また更地にする時期や建築する時期を工夫するだけでも初年度の税額はガラッとかわりますので、そのあたりも考慮して計画を立てるようにしましょう。

※本サイトに掲載している記事内容は、あくまでも目安としての情報です。条件や背景は一人ひとり異なりますので、参考程度にしてください。

※本サイトの情報の不完全性や不正確性等に起因して発生する紛争や損害、また外部リンク先サイトの内容についても、当サイト運営会社・執筆者は一切の責任を負いません。