【2024年版】住宅ローン控除の減税額って?いくら戻る?年収別シミュレーション

住居用の不動産を購入する際に住宅ローンを活用すると、夫婦合計で最大910万円の節税効果があります。それを住宅ローン控除といい、物件・年収・年齢などの一定の要件を満たすことで、所得税・住民税の減税が受けられるもの。

ただし、納税額や購入する不動産、ローンの組み方によって、減税される金額が大きく変動するので、住宅ローン控除額の目安をまずは年収別にいくつかの条件もあわせながらシミュレーションしてみましょう!

住宅ローン控除の関連記事はこちら

card:住宅ローン控除とは?還付上限額の3つのチェックポイント

card:【動画付き】住宅ローン控除を受けるには条件がある⁈返済期間・借入先と金利・年間所得などを確認しよう

居住年が2024年の場合の住宅ローン控除額の特徴

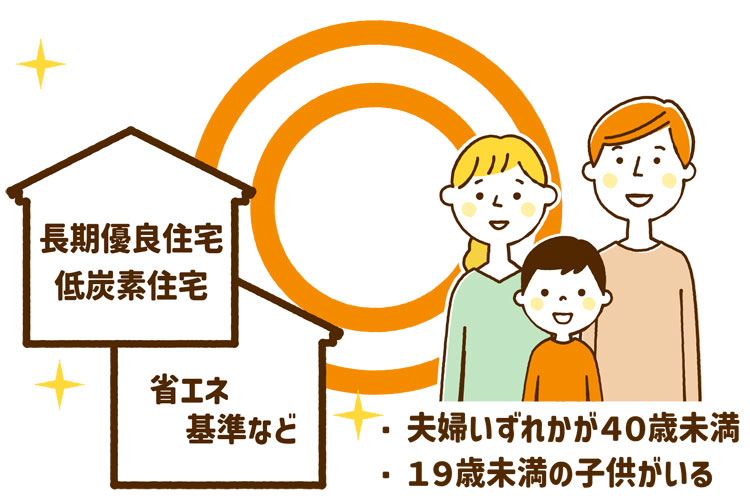

2024年の住宅ローン控除制度は、全体的に借入限度額が縮小する方向になりました。特に、省エネ基準をクリアしていない新築住宅は、住宅ローン控除を受けられなくなるという、厳しい内容に。

全体的に厳しくなる一方、子育て世帯や若者夫婦世帯へは借入限度額の優遇を行なうなど、社会情勢に合った制度に進化をしているようです。

いくらぐらい戻る?2024年以降の住宅ローン控除額について

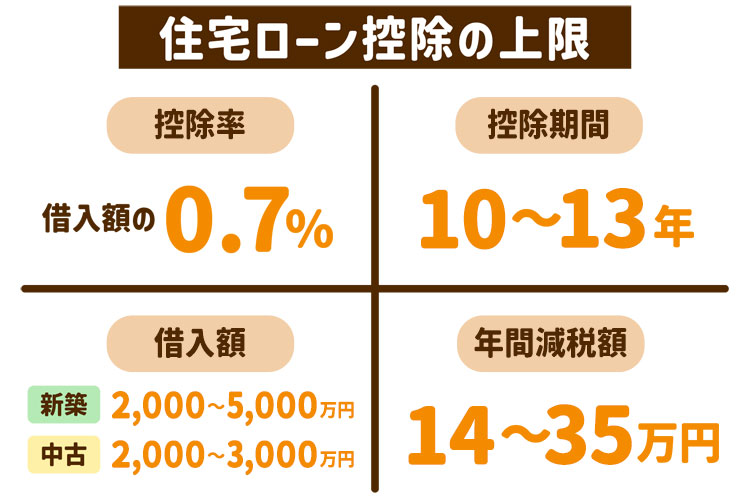

いくら戻るかは、住宅の要件・借入額・納税額によって変動します。また、住宅の要件に応じて、住宅ローン控除の対象となる借入額上限や控除の年数も変わります。

新築住宅の場合、借入限度額の上限は2,000~5,000万円までで、この借入額の0.7%が還付される税金の上限となり、所得税・住民税の軽減措置が適用されます。

既存住宅(中古住宅)の場合、借入額上限は2,000~3,000万円です。

具体的には、この軽減措置により年間で14~35万円までの税金が還付・減税される計算。

夫婦でペアローンなどを組んでいる場合、それぞれが上記の控除を受けることが可能で、最大で13年間にわたり控除を受けることができます。

住宅ローン控除の上限額や期間の早見表

| 新築住宅の種類 | 1年間の最大控除額 | 借入限度額 | 控除期間 | |

| 新築 | 長期優良住宅・低炭素住宅 | 31.5万円 ※子育て世帯・若夫婦世帯:35万円 |

4,500万円 ※子育て世帯・若夫婦世帯:5000万円 |

13年 |

| ZEH水準省エネ住宅 | 24.5万円 ※子育て世帯・若夫婦世帯:31.5万円 |

3,500万円 ※子育て世帯・若夫婦世帯:4500万円 |

13年 | |

| 省エネ基準適合住宅 | 21万円 ※子育て世帯・若夫婦世帯:28万円 |

3,000万円 ※子育て世帯・若夫婦世帯:4000万円 |

13年 | |

| その他住宅 | 0円 ※2023年までに新築建築確認:14万円 |

0円 ※2023年までに新築建築確認:2000万円 |

10年 ※2023年までに新築建築確認:10年 |

|

| 中古住宅 | 認定住宅など | 21万円 | 3,000万円 | 10年 |

| その他住宅 | 14万円 | 2,000万円 | 10年 |

※子育て世帯/19歳未満の子供を有する世帯、若夫婦世帯/夫婦いずれかが40歳未満の世帯

2022~2023年の改正内容や長期優良住宅などの関連記事はこちら

card:2022年の改正後、住宅ローン控除はどう変わる⁈控除期間や所得上限額など、大きな変更点5つを解説!

card:長期優良住宅のメリット・デメリットを知ろう!補助金、固定資産税の優遇とは?認定通知書の入手の流れも

card:住宅ローンの借入可能額が足りない…。希望額に満たなくても家が買える!6つの対策

基本はこれ!住宅ローン控除の減税額がいくらかがわかる計算方法

住宅ローンの控除額は、以下のような順序で計算してみると目安を知ることができます。

ステップ1|「借入限度額がいくらか」を確認

購入した家が新築なのか中古なのか、長期優良住宅や省エネ基準適合住宅などの住宅性能の認定があるか、さらには子育て世帯または若夫婦世帯に該当するかなど、上の表を見ながら借入限度額を確認します。

ステップ2|「住宅ローン残高」を確認

年末の住宅ローンの残高は、金融機関のウェブサイトや年に一度郵送される残高証明書で確認できます。

ステップ3|「源泉徴収税額」を確認

毎年12月に行われる年末調整の後に、会社から発行される源泉徴収票の源泉徴収税額を確認しましょう。会社員ではない場合、給与や報酬をもらっている会社からそれぞれ発行されます。

ステップ4|住宅ローン控除可能額を計算

「借入限度額」か「住宅ローン残高」の低い方の金額 × 0.7% =住宅ローン控除可能額

住宅ローン控除可能額が「源泉徴収額(所得税)」を上回る場合

住宅ローン控除は、最初に該当年度の所得税から減税されます。

ステップ4で計算した住宅ローン控除可能額が「源泉徴収額(所得税)」を上回る場合、前年分の所得税に、課税総所得金額などの5%の住民税(限度額9.75万円)を加算した額が住宅ローン控除可能額になります。

年収800~400万円まで還付・減税額をそれぞれにシミュレーション

ここからは、年収別に住宅ローン控除可能額がいくらぐらいになるかシミュレーションしていきます!

ただし、住宅性能や家族の条件によっても金額はかなり変わってきますので、ここでは一つのケースとして参考程度にしてくださいね。

年収800万円のケース|住宅ローン控除はいくら戻る?

- 年収:800万円

- 借入限度額:5,000万円(住宅性能:新築戸建、長期優良住宅、子育て世帯・若夫婦世帯の該当:あり)

- 住宅ローン残高:6,000万円

- 住民税(年間):45.3万円

- 所得税(年間):46.9万円

還付・減税額はいくら?年収800万円のシミュレーション結果

「住宅ローン残高」より少ない「借入限度額:5,000万円」×0.7%=35万円

年収700万円の場合|住宅ローン控除はいくら戻る?

- 年収:700万円

- 借入限度額:2,000万円(住宅性能:中古戸建、認定なしの住宅、子育て世帯・若夫婦世帯の該当:なし)

- 住宅ローン残高:2,900万円

- 住民税(年間):36.9万円

- 所得税(年間):31.9万円

還付・減税額はいくら?年収700万円のシミュレーション結果

「住宅ローン残高」より少ない「借入限度額:2,000万円」×0.7%=14万円

年収600万円の場合|住宅ローン控除はいくら戻る?

- 年収:600万円

- 借入限度額:4,000万円(住宅性能:新築戸建、省エネ基準適合住宅、子育て世帯・若夫婦世帯の該当:あり)

- 住宅ローン残高:3,600万円

- 住民税(年間):30.8万円

- 所得税(年間):20.5万円

還付・減税額はいくら?年収600万円のシミュレーション結果

「借入限度額」より少ない「住宅ローン残高:3,600万円」×0.7%=25.2万円

この場合「所得税:20.5万円」だけでは控除を使いきれませんが、使いきれない分は住民税に回して控除できるので、結果25.2万円が還付・減税される計算に。

年収500万円の場合|住宅ローン控除はいくら戻る?

- 年収:500万円

- 借入限度額:4,000万円(住宅性能:新築戸建、省エネ基準適合住宅、子育て世帯・若夫婦世帯の該当:あり)

- 住宅ローン残高:2,000万円

- 住民税(年間):24.4万円

- 所得税(年間):13.7万円

還付・減税額はいくら?年収500万円のシミュレーション結果

「借入限度額」より少ない「住宅ローン残高:2,000万円」×0.7%=14万円

この場合「所得税:13.7万円」だけでは控除を使いきれませんが、使いきれない分は住民税に回して控除できるので、結果14万円が還付・減税される計算に。

年収400万円の場合|住宅ローン控除はいくら戻る?

- 年収:400万円

- 借入限度額:2,000万円(住宅性能:中古戸建、認定なしの住宅、子育て世帯・若夫婦世帯の該当:あり)

- 住宅ローン残高:2,800万円

- 住民税(年間):17.7万円

- 所得税(年間):8.4万円

還付・減税金はいくら?年収400万円のシミュレーション結果

「住宅ローン残高」より少ない「借入限度額:2,000万円」×0.7%=14万円

この場合「所得税:8.4万円」だけでは控除を使いきれませんが、使いきれない分は住民税に回して控除できるので、結果14万円が還付・減税される計算に。

2024年以降の住宅ローン控除がいくら戻るかを知っておこう

住宅が省エネ基準をクリアしているかいないかによって、借入限度額にかなりの差が出た2024年の住宅ローン控除制度。減税額も大きいので、今後は家の購入の判断基準にもなってきそうですね。

まずは、早見表で借入可能額や控除期間を確認しながら、住宅ローン控除でいくらぐらい戻るのかの目安を計算して、ライフプランに組み込んでおきましょう。

住宅ローンの控除額についてもっと詳しく知りたい場合は、不動産のプロが集まる弊社にぜひ遠慮なくお問い合わせください!

住宅ローン控除の確定申告方法など詳しくチェック!

card:【初年度】住宅ローン控除の確定申告の方法|必要書類と準備はいつから&いつもらえる(戻る)かをチェック!

card:【2年目以降】住宅ローン控除は「年末調整」でOK!必要書類や書き方、忘れたときの対処法などのポイント

card:「ふるさと納税」と「住宅ローン控除」は併用して減税できる!失敗しないための申請のコツや注意点

「2023年版 住宅ローン控除っていくら戻る?」について解説した不動産のプロは、この人

- 殖産ベスト株式会社

- 石井 聡(いしい さとし)

- 主に城西エリアを中心に、不動産売買のお手伝いを多くしてきました。不動産の購入・売却に関する知識に加え、自身の購入・売却の経験や子育ての経験なども生かして、いろいろなご相談に乗り、さまざまな角度からのご提案もできます。

- また、単純に不動産の知識のみではなく、ファイナンシャルプランナーの知識を生かして、節税・資産形成などのポイントも併せてご提案します。

- 【保有資格】

宅地建物取引士、住宅ローンアドバイザー、2級ファイナンシャル・プランニング技能士、AFP - 物件探しはこちらから

※本サイトに掲載している記事内容は、あくまでも目安としての情報です。条件や背景は一人ひとり異なりますので、参考程度にしてください。

※本サイトの情報の不完全性や不正確性等に起因して発生する紛争や損害、また外部リンク先サイトの内容についても、当サイト運営会社・執筆者は一切の責任を負いません。