【初年度・1年目】住宅ローン控除の確定申告の方法|必要書類と準備はいつから&いつもらえる・戻るかをチェック!

家を買う人にとって、住宅ローンを組んだときに受けられる減税制度が「住宅ローン控除」です。2022年の税制改正で、控除率が1%から0.7%に下がりましたが、2025年まで住宅ローンに関する減税の恩恵は続きます。

ただし、現在決定している住宅ローンに関する減税は2025年までのものなので、住宅の購入予定がある方は早めに検討をしたほうがいいかもしれません。

初めて住宅を購入した方、またはこれから購入する方のために、確定申告が必要になる初年度(1年目)の住宅ローン控除のやり方を説明します!

動画で見る!住宅ローン控除のための確定申告方法

住宅ローン控除についてのほかの関連記事はこちら

card:【2024年版】住宅ローン控除の減税額って?いくら戻る?年収別シミュレーション

card:住宅ローン控除とは?還付上限額の3つのチェックポイント

card:【動画付き】住宅ローン控除を受けるには条件がある⁈返済期間・借入先と金利・年間所得などを確認しよう

住宅ローン控除を受ける初年度は年末調整しない!翌年の3月中旬までに必ず確定申告を

住宅ローン控除を受ける初めの年は、年末調整ではなく、翌年の3月中旬までに必ず確定申告をしましょう。会社員で給与以外に特に収入がなければ、翌年以降は会社の年末調整だけで控除が受けられます。

年末調整とは?

会社員の場合、会社が社員の給料や賞与から所得税や住民税などを徴収し、税務署に納めています。ただし、本来は年間の給与が確定しないと正確な所得税も確定できないので、会社はある程度の予測で所得税や住民税を給与から差し引いています。

年末にその年の所得が確定した段階で、それまで納めてきた税金が多すぎたり少なすぎたりしないよう、徴収した税金との過不足を調整・清算する手続きのことを「年末調整」といいます。

2年目以降の住宅ローン控除申請は年末調整で!

card:【2年目以降】住宅ローン控除は「年末調整」でOK!必要書類や書き方、忘れたときの対処法などのポイント

初年度の住宅ローン控除の確定申告はいつから準備する?手続き開始と締め切りの時期

基本的には、購入した家に入居した年の翌年1月から3月15日までの間に手続きをします。そのため、1月中には必要書類を集めておくと楽ですよ!

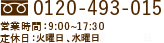

住宅ローン控除の確定申告を申請するスケジュール

- 家を購入した12月末~翌年1月末の間に、勤務先から源泉徴収票を受け取る

- 翌年の1月中に、各必要書類を集める(詳細は下の項目をチェック!)

- 2月中に確定申告書を記入

- 3月頭に確定申告書と必要書類をまとめて提出

いつもらえる・戻る?初年度の住宅ローン控除の還付金

確定申告した時期によって多少前後しますが、初年度の場合、申請してから1カ月半後くらいまでが目安。指定した口座に入金されます。

初年度の住宅ローン控除の確定申告に必要な書類をチェック!

申請の仕方は、「税務署へ直接行く」「書類をそろえて郵送する」「インターネット上のe-taxで申告」などの方法があります。

ここでは、書類をそろえて税務署へ行く、もしくは郵送する場合の必要書類や提出書類を確認しましょう。

※参考:国税局「確定申告特集」

住宅ローン控除1年目|確定申告のための必要書類

- 確定申告書

- 住宅借入金等特別控除額の計算明細書

- 源泉徴収票

- 本人確認書類

- 住宅ローンの年末残高証明書

- 不動産の売買契約書(土地と建物別々の契約書がある場合は両方)

- 土地、建物の登記事項証明書

- 長期優良住宅などの認定通知書

1. 確定申告書

確定申告書は、最寄りの税務署で入手するか、国税庁のサイトからダウンロードしてプリントアウトすることができます。またパソコンやスマートフォンでペーパーレスに申告することもできますよ!

※参考:国税庁「税務署への提出方法の選択」

2. 住宅借入金等特別控除額の計算明細書

住宅借入金等特別控除額の計算明細書は、最寄りの税務署で入手するか、国税庁のサイトからも取得できます。

※参考:国税庁「確定申告特集/住宅借入金等特別控除額の計算明細書」

3. 源泉徴収票

一般的に12月中には、給料や報酬を出している会社などから発行されます。紛失した場合でも、再発行を依頼すれば問題ありません。

4. 本人確認書類

マイナンバーカードがあれば、表と裏のコピーをとって提出します。通知カードしかない場合は、通知カードのコピーと合わせて、運転免許証やパスポートなどの顔写真付き身分証明書のコピーを提出します。

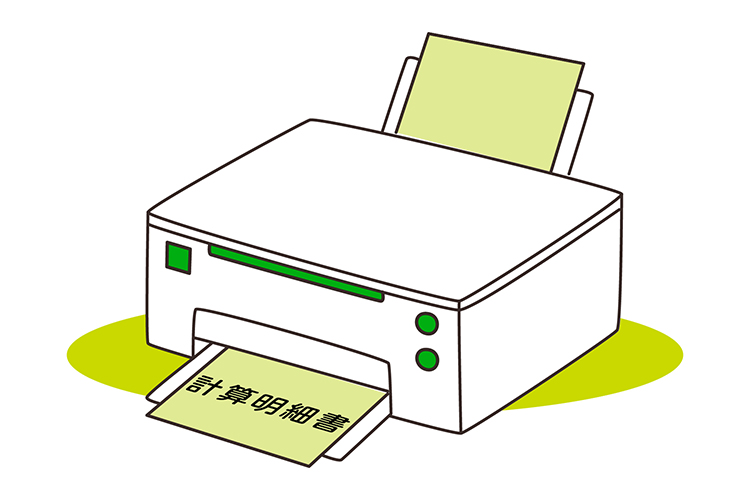

5. 住宅ローンの年末残高証明書

住宅ローンを借り入れした金融機関から発行されます。借り入れした時期によって手元に届くタイミングは異なりますが、遅くとも借り入れした年の翌年1月までには届くはずです。時期になっても届かない場合は、住宅ローンを借り入れた金融機関に問い合わせましょう。

6. 不動産の売買契約書(土地と建物別々の契約書がある場合は両方)

不動産を購入したときの売買契約書のコピーも用意します。土地を買って建物を建てた場合は、土地の売買契約書と建物の請負契約書が必要です。それぞれ、契約時の書類一式の中にありますので、なくさないように注意しましょう。

7. 土地、建物の登記事項証明書

購入した不動産を管轄する法務局へ直接行って取得、もしくはインターネットから請求することもできます。

8. 長期優良住宅などの認定通知書

購入した住宅が「認定長期優良住宅」や「認定低炭素住宅」の場合や、一定の基準を満たした中古住宅などは、その基準を証明する認定通知書があります。契約時に、不動産会社や仲介業者からコピーがもらえるので用意しておきましょう(原本は物件引き渡しのときに取得)。

※減税対象になる住宅の基準の参考:国土交通省「住宅ローン減税」

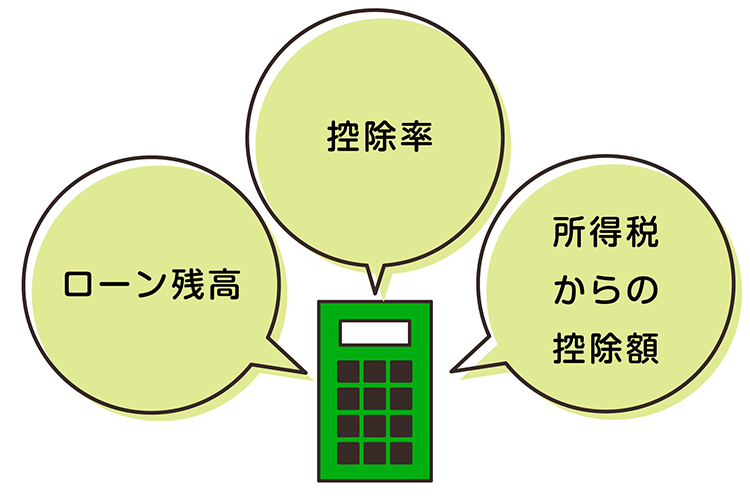

初年度の住宅ローン控除っていくらぐらい?控除額(還付金)の目安

計算方法は、「年末の住宅ローン残高×0.7%」になります。

年末の住宅ローン残高が3,000万円の場合、最大で0.7%分の21万円の控除が受けられます。

※控除額については、所得や住宅の性能などにより異なります。当記事で紹介する計算方法や金額は目安なので、あくまでも参考程度にしてください。

新築か中古、認定長期優良住宅・低炭素住宅・ZEH水準省エネ住宅かなど、住宅の種類かによっても控除額が変わってきます。住宅を選ぶときは、その点も判断の基準にしてみてくださいね。

住宅ローン控除の違いなど関連記事はこちら

card:【動画付き】住宅ローン控除を「受けられる物件」と「受けられない物件」があるってホント⁈

card:住宅ローン控除で、実際にいくら戻るか計算!ペアローン・単独ローンをそれぞれシミュレーション

新築、リフォーム済み中古戸建(宅建業者所有)の場合|初年度の住宅ローン控除の目安

認定長期優良・低炭素住宅

借入限度額:5,000万円

最大控除額(年間):35万円

最大控除額(合計):455万円

控除率:0.7%

控除期間:13年

———–

居住開始年:2024年~2025年

借入限度額:4,500万円

最大控除額(年間):31.5万円

最大控除額(合計):409.5万円

控除率:0.7%

控除期間:13年

▼長期優良住宅の関連記事はこちら

card:長期優良住宅のメリット・デメリットを知ろう!補助金、固定資産税の優遇とは?認定通知書の入手の流れも

ZEH水準省エネ住宅

借入限度額:4,500万円

最大控除額(年間):31,5万円

最大控除額(合計):409.5万円

控除率:0.7%

控除期間:13年

———–

居住開始年:2024年~2025年

借入限度額:3,500万円

最大控除額(年間):24,5万円

最大控除額(合計):318.5万円

控除率:0.7%

控除期間:13年

省エネ基準適合住宅

借入限度額:4,000万円

最大控除額(年間):28万円

最大控除額(合計):364万円

控除率:0.7%

控除期間:13年

———–

居住開始年:2024年~2025年

借入限度額:3,000万円

最大控除額(年間):21万円

最大控除額(合計):273万円

控除率:0.7%

控除期間:13年

そのほかの住宅

借入限度額:3,000万円

最大控除額(年間):21万円

最大控除額(合計):455万円

控除率:0.7%

控除期間:13年

———–

居住開始年:2024年~2025年

住宅ローン控除の適用なし

中古住宅(個人所有)の場合|初年度の住宅ローン控除の目安

認定長期優良・低炭素・ZEH水準省エネ・省エネ基準適合住宅

借入限度額:3,000万円

最大控除額(年間):21万円

最大控除額(合計):210万円

控除率:0.7%

控除期間:10年

そのほかの住宅

借入限度額:2,000万円

最大控除額(年間):14万円

最大控除額(合計):140万円

控除率:0.7%

控除期間:10年

リフォームのみの借り入れの場合

借入限度額:2,000万円

最大控除額(年間):14万円

最大控除額(合計):140万円

控除率:0.7%

控除期間:10年

リフォームや増改築の場合、工事の内容や規模によって控除対象要件が細かく決められています。控除にならないこともあるので、国税局のページで要件などを確認しましょう。

※参考:国税局「No.1216 増改築等をした場合(住宅借入金等特別控除)」

初年度の住宅ローン控除額シミュレーション

上の目安を基に、初年度の住宅ローン控除額がいくらになるか、一つの例をあげて概要を計算してみましょう!

購入した家や住宅ローンの残高などの一例

- 低炭素住宅の新築戸建て:2022年に居住開始

- 住宅ローン残高:4,000万円(年末時)

- 所得税:10万円(本来納付すべき額)

- 住民税:15万円(翌年)

初年度の住宅ローン控除額の計算方法

住宅の種別の最大控除額は、年間35万円。

年末残高4,000万円×0.7%=28万円となり、最大控除額35万円より少ない28万円が控除額です。

本来納付すべき10万円の所得税ですが、控除額の方が多いので全額控除対象になります(所得税の10万円は全額還付されます)。

残りの控除額は、28万円-10万円=18万円になりますが、住民税からの控除額の上限は9.75万円なので、実際に控除される額は、10万円+9.75万円=19.75万円です。

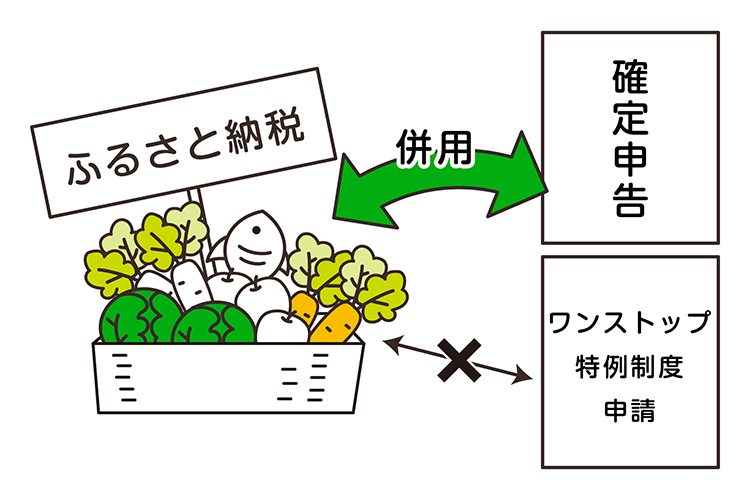

住宅ローン控除とふるさと納税の控除は併用できる

ふるさと納税も住宅ローン控除と同様に、本来支払うべき税金から控除されます。住宅ローン控除と併用できるため、ぜひうまく活用して税額控除を最大限活用してくださいね!

ふるさと納税との併用と注意点

ふるさと納税の申請方法は、「確定申告による申請」と「ワンストップ特例制度による申請」の2通りです。ただし、住宅ローン控除を初年度に確定申告する場合、ワンストップ特例制度による申請は利用できないので要注意!

ふるさと納税を確定申告する場合の控除対象は、所得税と住民税です。

その場合、所得税控除の計算のときに、住宅ローン控除よりもふるさと納税の控除が優先されてしまうので、住宅ローン控除で所得税が控除しきれなくなるケースが出てきます。

所得税で控除しきれなかった住宅ローン控除分は、住民税からの控除になりますが、上限(9.75万円)が設定されているため、ロスが出る可能性があるのです。

ふるさと納税と住宅ローン控除の併用をもっと詳しく見る

card:「ふるさと納税」と「住宅ローン控除」は併用して減税できる!失敗しないための申請のコツや注意点

家を買ったら、まずは初年度・1年目の住宅ローン控除の確定申告を忘れずに!

住宅ローンを利用して住宅を購入したら、初年度は忘れずに確定申告をしましょう。ただし、会社員だと確定申告の経験すらない人がほとんど。家を購入した翌年の手続きには必ず間に合うように、ゆとりをもって準備するといいですよ。

手続きの仕方でわからないことは前述した通り、国税庁のホームページにも詳しく書かれているので確認してみましょう。

殖産ベストで購入された方には、初めてでもわかりやすいと好評な「確定申告セミナー」を開くなど、書類作成のお手伝いをしています。

ファイナンシャルプランナーと提携もしていますので、確定申告の手続き以外にもお金にまつわる相談はなんでも受け付けています。お気軽にご相談ください!

ファイナンシャルプランナーについての関連記事はこちら

card:まずは無料でファイナンシャルプランナーに相談!家の購入や住宅ローンのこと

「初年度の住宅ローン控除」について解説した不動産のプロは、この人!

- 殖産ベスト

- 村田 公穀(むらた こうき)

- 主に中央線沿線、京王井の頭線エリアの不動産に地域密着で携わり、はや十数年。このエリアの不動産の購入、売却に関するご相談には、自信をもってお答えします!

お客様の気持ちに寄り添ったアドバイスを心掛けながら、最終的には安心して購入できる不動産をご提案します。

※本サイトに掲載している記事内容は、あくまでも目安としての情報です。条件や背景は一人ひとり異なりますので、参考程度にしてください。

※本サイトの情報の不完全性や不正確性等に起因して発生する紛争や損害、また外部リンク先サイトの内容についても、当サイト運営会社・執筆者は一切の責任を負いません。